Das Netto-Auslandsvermögen Deutschlands belief sich Ende Dezember 2020 auf 2 077 Mrd €. Das entsprach fast 62 % des nominalen Bruttoinlandsprodukts. Sowohl die Forderungen als auch

die Verbindlichkeiten Deutschlands gegenüber dem Ausland stiegen im Jahr 2020 weiter deutlich an. Inländische Anleger hielten mehr ausländische Wertpapiere, und ausländische Anleger hatten mehr in Deutschland emittierte Wertpapiere in ihren Portfolios als im Jahr davor. Auch die grenzüberschreitenden Unternehmensverflechtungen durch Direktinvestitionen mit deutscher Beteiligung nahmen im vergangenen Jahr weiter zu. Die Forderungen und Verbindlichkeiten aus den übrigen Kapitalanlagen, die unter anderem Finanz- und Handelskredite sowie Bargeld und Einlagen umfassen, stiegen ebenfalls. Der an sich deutlichen Zunahme der Bestände durch Transaktionen in der Kapitalbilanz und einer positiven Entwicklung der Marktpreise standen dämpfende Wechselkurseffekte gegenüber, weil der Euro gegenüber den maßgeblichen Partnerwährungen im Vorjahresvergleich aufwertete. Im Ergebnis war das deutsche Netto-Auslandsvermögen Ende 2020 um 35 Mrd € höher als im Jahr zuvor. In den nun vorliegenden Zahlen lässt eine neue Berechnungsmethode bei den Wertpapierpassiva diese im Vergleich zu den in den Vorjahren veröffentlichten Daten merklich steigen.

Mit der Veröffentlichung der Daten des Auslandsvermögensstatus für das Jahr 2020 wird eine neue Berechnungsmethode für die Verbindlichkeiten aus börsennotierten Aktien angewendet, die weniger anfällig für Verzerrungen aufgrund stark schwankender Aktienkurse ist. Durch das neue Verfahren werden nunmehr höhere Bestände für die von Ausländern gehaltenen deutschen Wertpapiere ermittelt als bislang. Dadurch sinkt die statistisch ausgewiesene Nettoposition für das Jahr 2020 verglichen mit der früheren Berechnung um rund 500 Mrd €. Die neue Berechnungsmethode wird rückwirkend ab dem vierten Quartal 2005 angewendet.[1]

Erneut Zunahme des Netto-Auslandsvermögens gegenüber dem Vorjahr

Das Netto-Auslandsvermögen Deutschlands belief sich Ende 2020 auf 2 077 Mrd €. Das entsprach fast 62 % des nominalen Bruttoinlandsprodukts. Im Vergleich zum Vorjahr erhöhte sich die deutsche Netto-Vermögensposition gegenüber dem Ausland um rund 35 Mrd €. Die Zunahme fiel damit schwächer aus als in den Jahren zuvor. Die Forderungen gegenüber dem Ausland legten im Vorjahresvergleich um 798 Mrd € oder 8,4 % auf 10 294 Mrd € zu; die Verbindlichkeiten stiegen um 764 Mrd € oder 10,2 % auf 8 217 Mrd €. Auf beiden Seiten der Bilanz waren transaktionsbedingte Veränderungen, also der Erwerb oder die Veräußerung von Vermögenswerten, im vergangenen Jahr die treibende Kraft.

Transaktionen mit Gebietsfremden werden in der Kapitalbilanz erfasst und führten im letzten Jahr zu Netto-Kapitalexporten von 231 Mrd €, die das Netto-Auslandsvermögen entsprechend erhöhten. Nicht transaktionsbedingte Veränderungen minderten das Netto-Auslandsvermögen allerdings für sich genommen um 196 Mrd €:[2] So ergaben sich durch die Aufwertung des Euro gegenüber dem Vorjahr negative Wechselkurseffekte, die den Wert von in ausländischen Währungen denominierten Auslandsforderungen verringerten. Zudem verminderten andere Anpassungen das Netto-Auslandsvermögen. Beide Effekte schlugen in der Netto-Position stärker zu Buche als die wertsteigernde Wirkung einer insgesamt positiven Marktpreisentwicklung.

Aktivsaldo bei den Wertpapieranlagen niedriger als im Vorjahr

Im Bereich der Wertpapieranlagen fiel der Aktivsaldo um 16 Mrd € niedriger aus als Ende 2019 und betrug 309 Mrd €. Die Wertpapierverbindlichkeiten gegenüber dem Ausland stiegen stärker als die entsprechenden Forderungen.

Inländische Anleger hielten Ende 2020 mit 3 557 Mrd € einen um 214 Mrd € (bzw. 6,4 %) höheren Bestand an ausländischen Wertpapieren als ein Jahr zuvor. Besonders lebhaft war ihre Nachfrage nach im Ausland emittierten Aktien sowie nach langfristigen Schuldverschreibungen, die oftmals höher rentierten als entsprechende inländische Anleihen. Auch ausländische Investmentfondsanteile und – in vergleichsweise geringem Umfang – kurzfristige Schuldverschreibungen nahmen Anleger in Deutschland zusätzlich in ihre Portfolios auf. Bei allen Anlageklassen standen – wenngleich in unterschiedlicher Stärke – positiven Marktpreiseffekten negative Bewertungseffekte durch die Aufwertung des Euro gegenüber. Der Bestand an ausländischen Aktien in hiesigen Portfolios stieg insgesamt um 85 Mrd € an. Der von Inländern gehaltene Bestand an langfristigen Schuldverschreibungen aus dem Ausland erhöhte sich um 81 Mrd €. Ausländische Investmentzertifikate wurden für 42 Mrd € mehr als im Vorjahr gehalten, und kurzfristige ausländische Schuldverschreibungen in inländischen Portfolios verzeichneten ein Plus von 6 Mrd €.

Ausländische Anleger hatten Ende 2020 mit 3 248 Mrd € dem Betrag nach 7,6 % (230 Mrd €) mehr deutsche Wertpapiere in ihren Portfolios als Ende 2019, insbesondere weil sie im vergangenen Jahr zusätzlich deutsche Wertpapiere erwarben. Sie fragten vor allem kurzfristige Schuldverschreibungen der öffentlichen Hand und langfristige private Schuldverschreibungen nach.3 Ausländische Käufe und Verkäufe öffentlicher Anleihen hielten sich angesichts hoher Nettoemissionen des Bundes bei gleichzeitig umfangreichen Käufen der Bundesbank im Rahmen der Wertpapierankaufprogramme des Eurosystems nahezu die Waage. In geringem Umfang nahmen Ausländer deutsche Investmentfondsanteile herein und trennten sich per saldo von im Inland begebenen Aktien. Bewertungseffekte durch die Wechselkurs- und Marktpreisentwicklung ebenso wie Veränderungen aus anderen Anpassungen schlugen in den verschiedenen Anlageklassen unterschiedlich zu Buche. Im Ergebnis lag der von ausländischen Anlegern gehaltene Bestand an langfristigen deutschen Schuldverschreibungen um 156 Mrd € über dem Wert des Vorjahres. Kurzfristige inländische Schuldverschreibungen in den Portfolios ausländischer Anleger verzeichneten eine Zunahme um 66 Mrd €. Aktien übertrafen den Vorjahresstand um 13 Mrd €.[3] Hingegen lag der Wert deutscher Investmentfondsanteile in den Händen ausländische Anleger rund 5 Mrd € unter dem Vorjahresniveau.

Direktinvestitionsengagement weiter gestiegen

Die grenzüberschreitenden Unternehmensverflechtungen mit deutscher Beteiligung nahmen im vergangenen Jahr weiter zu. Die deutschen Direktinvestitionen im Ausland stiegen gegenüber dem Vorjahr insgesamt um 56 Mrd € (oder 2,4 %) auf 2 348 Mrd € an. Die Zunahme war im Ergebnis ausschließlich auf Transaktionen zurückzuführen. Deutsche Investoren erhöhten insbesondere ihr Beteiligungskapital an Unternehmen im Ausland, vergaben aber auch zusätzliche Direktinvestitionskredite an verbundene Konzerneinheiten. Hingegen bewirkte die Aufwertung des Euro niedrigere Wertansätze in heimischer Währung. Gebietsfremde Unternehmen erhöhten ihr Direktinvestitionsengagement in Deutschland im Jahr 2020 um 111 Mrd € (bzw. 7,1 %) auf 1 676 Mrd €; auch hier dominierten Transaktionen die Entwicklung. Ausländische Investoren weiteten die konzerninterne Kreditgewährung an inländische Adressen aus und stockten ihr Beteiligungskapital an hiesigen Unternehmen auf. Im Ergebnis betrug der Aktivsaldo Deutschlands aus den Direktinvestitionen Ende 2020 rund 673 Mrd €; er lag damit um 55 Mrd € niedriger als im Jahr zuvor.

Übrige Kapitalanlagen: Aktivsaldo angestiegen

In den übrigen Kapitalanlagen, die unter anderem Finanz- und Handelskredite (soweit diese nicht zu den Direktinvestitionen zählen) sowie Bargeld und Einlagen umfassen, stieg die positive Netto-Vermögensposition Deutschlands gegenüber dem Vorjahr um 63 Mrd € auf 886 Mrd € Ende 2020 an. Der Anstieg ging zu einem Teil auf höhere Netto-Forderungen aus Bargeld und Einlagen nichtfinanzieller Kapitalgesellschaften und privater Haushalte zurück. Im Bankensektor standen dagegen rückläufigen Netto-Forderungen der Monetären Finanzinstitute (ohne Bundesbank) höhere Netto-Forderungen der Bundesbank in etwa gleicher Größenordnung gegenüber. Dabei stiegen die Auslandsforderungen der Bundesbank für sich genommen um 243 Mrd €, wofür insbesondere höhere TARGET2-Forderungen verantwortlich waren.[4] Allerdings nahmen auch die Auslandsverbindlichkeiten der Bundesbank um 111 Mrd € zu. Die Netto-Forderungen des Staates aus übrigen Kapitalanlagen waren um 10 Mrd € höher als im Vorjahr. Über alle Sektoren hinweg stiegen die Forderungen aus den übrigen Kapitalanlagen gegenüber dem Ausland Ende 2020 auf 3 329 Mrd €. Sie waren damit um 294 Mrd € oder 9,7 % höher als Ende 2019. Die Verbindlichkeiten gegenüber dem Ausland stiegen ebenfalls an, und zwar um 10,4 % (230 Mrd €) auf 2 443 Mrd €. Die Forderungen und Verbindlichkeiten aus den übrigen Kapitalanlagen nahmen vor allem aufgrund von Transaktionen zu. Negative Wechselkurseffekte dämpften im Ergebnis die Zunahme.

Währungsreserven gestiegen

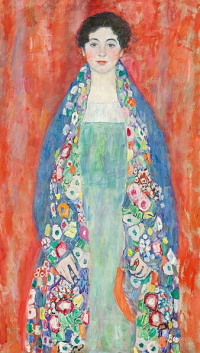

Die Währungsreserven der Bundesbank beliefen sich Ende 2020 auf 219 Mrd €; sie lagen damit um rund 20 Mrd € über dem Vorjahreswert. Die Zunahme spiegelte positive Bewertungseffekte wider, die sich insbesondere aus dem gestiegenen Goldpreis ergaben (foto-Andre Engels, Wikimedia commons).

Fußnoten

1 Mit Veröffentlichung der Daten des Auslandsvermögensstatus für das Jahr 2020 wird bei den Verbindlichkeiten aus Aktien eine methodische Änderung rückwirkend bis zum vierten Quartal 2005 vorgenommen. Die von ausländischen Anlegern gehaltenen Bestände an deutschen börsennotierten Aktien werden nun indirekt aus den Bestandsdaten der Wertpapierstatistiken der Bundesbank ermittelt. Bislang wurden sie anhand kumulierter Transaktionsdaten der Zahlungsbilanz berechnet. Die neue Berechnungsmethode wird rückwirkend angewendet und führt beginnend mit dem vierten Quartal 2005 zu höheren Passiva-Beständen bei dieser Wertpapierklasse. Vor allem in den letzten Jahren hatte das Kumulationsverfahren, aufgrund der sehr positiven Entwicklung der Börsenkurse, die von Ausländern gehaltenen Aktienbestände stärker unterzeichnet. Das neue Berechnungsverfahren setzt aktuelle Vorgaben der EZB um und ist weniger anfällig für Verzerrungen aufgrund stark schwankender Aktienkurse. Es bietet darüber hinaus den Vorteil, dass die ausgewiesenen Werte im Auslandsvermögensstatus nun weitestgehend denen der Finanzierungsrechnung entsprechen.

2 Hierzu zählen Bewertungseffekte und andere Anpassungen. Andere Anpassungen umfassen beispielsweise Abschreibungen auf nicht einholbare Kreditforderungen, Änderungen in der Sektorenzuordnung, Änderungen der Funktionalkategorie eines Finanzierungsinstruments und statistisch bedingte Unterschiede zwischen Auslandsvermögensstatus und Zahlungsbilanz, die sich zum Beispiel durch verschiedene Datenquellen ergeben.

3 Zu den Transaktionen im Wertpapierverkehr vgl.: Deutsche Bundesbank, Die deutsche Zahlungsbilanz für das Jahr 2020, Monatsbericht, März 2021, S.30 ff.

4 Die TARGET2-Forderungen der Bundesbank gegenüber der EZB stiegen im Jahr 2020 um 241 Mrd € auf 1 136 Mrd € an. Dies war nicht zuletzt auf Wertpapierkäufe aus dem übrigen Euro-Währungsgebiet zurückzuführen, die über in Deutschland ansässige Kreditinstitute abgewickelt wurden. Dabei spielten die Aufstockung des erweiterten Wertpapierankaufprogramms (expanded Asset Purchase Programme: APP) und das im März 2020 eingeführte Pandemie-Notfallankaufprogramm (Pandemic Emergency Purchase Programme: PEPP) des Eurosystems eine herausgehobene Rolle. Zur Bedeutung der Wertpapierankäufe für die Entwicklung der TARGET2-Salden vgl.: Deutsche Bundesbank, Was treibt die deutschen TARGET-Salden? Eine BVAR-Analyse zur Unterscheidung globaler und europäischer Ursachen, Monatsbericht, März 2020, S. 31–34; Deutsche Bundesbank, Zum Anstieg der deutschen TARGET2-Forderungen, Monatsbericht, März 2017, S. 33